巴菲特有一个著名的比喻,他把股票比喻成债券,它的合理价格就是未来每一年所产生的现金流(即利息),根据你的预期收益率折现到现在,再加起来,就是合理价值。

股票不同于债券的地方在于,它的未来存续期有长有短,产生现金流的能力有强有弱,但估值的方法是一样的,这就是DCF估值法的原理。

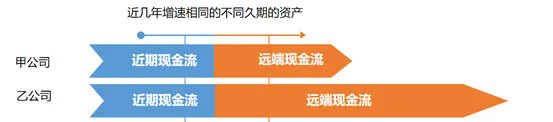

我们可以把一家公司的未来分为两个阶段:近端(3年以内),中远端(3年以上),这家公司的合理估值就由“近端现金流”的贴现和“远端现金流”的贴现两部分组成。

(图1)假设有两家公司,三年以内的增速完全相同,由于乙公司的商业模式和行业空间均好于甲公司,故它的远端增速也快于甲公司,存续期也长于甲公司,远端估值也就高于甲公司,它们的合理估值的构成如图1。

乙公司合理估值高于甲公司,导致乙公司的PE倍数也高于甲公司。

乙公司被称为“高确定性的长久期资产”,甲公司被称为“低确定性的短久期资产”,乙公司常常被称为成长股、行业龙头,甲公司常常被称为价值股、行业普通企业。

(图2)这两类公司对利率的敏感度不同的原因也在于此,越近端的现金流,受贴现率变化的影响越小,越远端的资产,受贴现率变化的影响越大,导致远端现金流占比大的成长股,对利率的变化更敏感。

结果就是:当贴现率提升时,这两种资产的估值差价变小,当贴现率下降时,这两种资产的估值差价变大。

贴现率是“无风险收益”加上该公司的“风险对价”,个股超额收益来自基本面转好导致的“风险对价”下降,而整个市场的估值结构变化,则来源于“无风险收益”的变化。

2017-2020年的四年白马大牛市,买白马的投资者,以为自己赚的是价值投资的钱,实际上,估值的贡献远超业绩增长,本质上是无风险利率下降送给价值投资者的一份大礼包。

而2021年美股一路加息后到现在,白马股估值的一路下杀,即是“大礼包”漫长的付款期——也将随着美联储进入降息周期而结束。

投资之旅,宏观因素就像河流,企业的业绩增速就像是船的动力,你的投资理念就好像是掌舵。两岸猿声啼不住,轻舟已过万重山,是因为你站在一个顺流的方向,如果你觉得只是自己掌舵的功劳,很可能到了逆水行舟时仍不自觉。

具体讲解,请看“思想钢印”公众号全文《 2022,七“贱”下天山》,这是我写的另一个公众号。

更多投资机会的分析和最新的全球资产配置方案,见图三和图四。

热门跟贴