来源:市场资讯

(来源:爱建证券研究所)

◼固态电池电解质固态化是核心,具有能量密度和安全性优势,体型的硫化物全固态电池是趋势。传统液态锂电用电解液(六氟磷酸锂+溶剂)传输锂离子,用隔膜防止正负极接触短路;固态电池用固态电解质(硫化物等)传输离子并隔绝正负极(无隔膜),具有能量密度和安全性优势。根据电解质种类可将固态电池分为四类。主要包括氧化物、硫化物、聚合物和卤化物。根据结构类型可将固态电池分为三类。主要包括薄膜型、3D型和体型。受限于技术水平,目前以采用氧化物、聚合物的半固态电池为主,体型硫化物全固态是趋势。

◼需求:1)2024年亚太区占据固态电池市场规模的50%以上。受益于中国完整的锂电产业链、政策支持力度和新能源车等需求,亚太地区固态电池市场份额最高。2)全球各区域固态电池市场规模持续扩张。亚太、北美和欧洲等主要市场2025-2030年维持在20%以上的增速,规模持续增长。3)国内各区域形成多极化竞争格局。长三角与珠三角具有全产业链生态与终端市场协同优势,占据超八成市场份额;京津冀与成渝依托国家级科研力量与产业政策支持,聚焦前沿技术突破。4)动力电池推动大规模需求,消费电池快速渗透。国内半固态电池装车量呈现快速增长趋势,2025年上半年,仅卫蓝新能源360Wh/kg电池装车量就已经突破1.2GWh,动力电池将成为固态电池最大应用场景。消费电池由于对能量密度要求更高,叠加用户体验升级等因素,成为固态电池商业化落地的试验田,渗透率有望率先突破10%。

◼供给:1)全球固态电池产能中国占比最大。中国受益于全产业链优势和政策支持,具有全球各主要区域最大固态电池产能,2025全球固态电池产能预计中国占比80%以上。2)国内固态电池产业在建和规划产能高。2025年1-9月,共有41个固态电池产业项目更新动态,新增年产能总计85.5GWh,其中新增规划产能约为36.6GWh,在新增产业项目中占比达42%以上。3)全球主要企业针对固态电池具有清晰的研发和量产规划,2027年将是关键节点。中美日布局较早,比亚迪,辉能科技,SolidPower和丰田率先制样(2021年)。Solid Power规划2026年底实现全固态电池量产,丰田,三星,广汽,清陶等规划2027年初实现量产。4)固态电池产能主要集中于卫蓝能源和清陶能源等非上市公司,上市公司中赣锋锂业产能规划较为明确。

◼材料和工艺:电解质向硫化物收敛,负极关注硅基和锂金属,工艺设备关注新增环节。材料:硫化物路线将占据主要地位。预计至2035年,凭借高导电率及柔软性,硫化物路线市场规模占比将达到40%以上。硅基负极在传统锂电中的应用研究已经较为丰富,预计中短期固态电池负极材料向硅基负极发展。锂金属负极拥有更高室温容量和低电化学电位,可实现更高的能量密度,是一种理想的负极材料,将会成为发展方向。工艺:固态电池重构锂电工序。电池的制备工序可分为三段,包括前段:极片和电解质制备;中段:电芯组装;后段:电芯后处理等。固态电池和传统锂电所用设备差别大,包括新增纤维化设备和等静压设备,干混、辊压、叠片和化成分容设备需要升级。

◼有别于市场的观点:1)市场普遍认为固态电池技术路线较为发散,我们认为固态电池材料采用硫化物电解质、硅/锂金属负极的可能性较高。硫化物电解质具有更好的机械性能和更高的离子电导率,能够有效缓解界面问题并有利于离子传输,应用潜力较大。2)市场普遍认为固态电池电芯厂商将随固态电池产业化优先受益,我们认为新增工艺设备将打开增量空间,整线设备商将优先受益。工艺设备是固态电池验证和量产的关键要素,整线设备厂商在产业化进程中将先于电芯相关厂商率先受益。

◼投资建议:推荐:蔚蓝锂芯(002245.SZ);建议关注:固态电池设备供应商以及宁德时代(300750.SZ)、亿纬锂能(300014.SZ)、欣旺达(300207.SZ)、湖南裕能(301358.SZ)、容百科技(688005.SH)、天赐材料(002709.SZ)等电芯、材料厂商。

◼风险提示:技术发展不及预期;市场需求不及预期;原料价格波动;国际贸易摩擦风险。

正文

1. 固态电池:电解质固态化,性能多方位提升

1.1 原理:和锂离子电池类似,电解质固态化是核心差异

构建固态电池的关键在固态电解质。传统液态锂电用电解液(六氟磷酸锂+溶剂)传输锂离子,用隔膜防止正负极接触短路;固态电池用固态电解质(硫化物等)传输离子并隔绝正负极(无隔膜)。工艺、性能等和传统锂电存在多方面差异。传统锂电采用卷绕和叠片方式进行封装,而固态电池则通常采用叠片方式。

高容量负极的使用提升固态电池能量密度。固态电解质虽然提供了电解液和隔膜的作用,但需要在正负极极片中添加固态电解质以保障电极内部离子传输效率,需使用高容量负极提升能量密度。锂电池相对于铅酸电池、镍镉电池、镍氢电池等能量密度有明显提升,固态电池采用固态电解质和硅负极/锂金属负极能量密度将进一步提升。

1.2 分类:体型硫化物全固态电池是趋势

分类:1)锂电根据电解液含量可分为四类:液态、半固态、准固态和全固态。液态锂电电解液含量超25wt%,半固态/准固态电池保留10wt%以下液态电解液,全固态不含液态电解液。2)根据电解质种类可将固态电池分为四类。主要包括氧化物、硫化物、聚合物和卤化物。3)根据结构类型可将固态电池分为三类。主要包括薄膜型、3D型和体型。受限于技术水平,目前以采用氧化物、聚合物的半固态电池为主,体型硫化物全固态是趋势。

1.3 历史:海外率先进行商业化试验,国内进程加快

国外采用聚合物全固态电池技术率先实现商业化。法国Bollore公司率先于2012年采用聚合物全固态电池技术应用于共享电动车项目。QuantumScape于2020年发布高性能固态电池测试数据,引发市场关注。

国内技术快速迭代,商业化进程加速。蔚来于2021年发布ET7车型,可选装卫蓝能源提供的固态电池,最高续航1000km。奇瑞汽车2025年展出采用原位聚合体系的固态电解质的“犀牛S”全固态电池模组。

1.4 产业链:上游原材料,中游电芯制造,下游应用和回收

2. 需求:全球下游应用和政策协同驱动,进入快速成长通道

2.1 区域:当前亚太区市场规模最大,全球各区域需求快速增强

2024年亚太区占据固态电池市场规模的50%以上。受益于中国完整的锂电产业链、政策支持力度和新能源车等需求,亚太地区固态电池市场份额最高。

全球各区域固态电池市场规模持续扩张。据Grand View Research预计,亚太、北美和欧洲等主要市场2025-2030年维持在20%以上的增速,规模持续增长。

国内各区域形成多极化竞争格局。长三角与珠三角具有全产业链生态与终端市场协同优势,占据超八成市场份额。

2.2 场景:动力电池推动大规模需求,消费电池快速渗透

动力:国内半固态电池装车量呈现快速增长趋势,2025年上半年,仅卫蓝新能源360Wh/kg电池装车量就已经突破1.2GWh,动力电池或将成为固态电池最大的应用场景。消费:据SMM预测,消费电池由于对能量密度要求更高,叠加用户体验升级等因素,成为固态电池商业化落地的试验田,渗透率有望率先突破10%。储能:储能板块电芯成本敏感度较高,当前储能以配套示范性项目为主,预计2030年固态电池在储能的渗透率在2%左右。

2.3 技术:目前氧化物聚合物半固态为主,硫化物全固态是趋势

现阶段国内固态电池产品以氧化物和聚合物半固态技术为主。2024年国内聚合物及氧化物固态电池出货量占比在97%以上,硫化物或卤化物固态电池占比不足3%。

2.4 政策:全球竞逐固态电池,中日欧美政策支持

中国:国家战略驱动,全产业链布局。政府将固态电池纳入新能源汽车产业规划,鼓励车企与电池主要厂商合作。我们预计中国受益产业链成熟、国内市场大、技术落地效率高,中国有望引领全球固态产业化。日本:技术有先发优势,旨在挽回在锂电领域规模化劣势。联合丰田、本田、松下等企业成立研究院,对研发进行巨额补贴,旨在抢占下一代电池技术制高点,挽回在锂电领域的劣势。欧洲:绿色法规护航,基金扶持本土。依托《欧洲电池联盟》和绿色新政,设立专项基金,支持本土电池产能建设,严格碳排放法规,推动供应链区域化,减少对外依赖。美国:法案精准激励,重塑制造回流。通过《通胀削减法案》等政策,为本土制造的电动汽车和电池提供税收优惠与补贴,吸引投资,构建从原材料到生产的本土供应链。

3. 供给:头部企业产能规划清晰,试产到量产周期内格局加速重塑

3.1 区域:固态电池产能主要由中国提供,规划产能逐步提升

全球固态电池产能中国占比最大。中国受益于全产业链优势和政策支持,具有全球各主要区域最大固态电池产能,2025全球固态电池产能预计中国占比80%以上。

国内固态电池产业在建和规划产能高。2025Q1-Q3,共有41个固态电池产业项目更新动态,新增年产能总计85.5GWh,其中新增规划产能约为36.6GWh,在新增产业项目中占比达42%以上。

中国固态电池产能规划和建设有序推进,将持续维持高产能。按区域划分,中国将持续保持最高产能的地位,有利于国内固态电池产业链加快完善升级,促进产业化落地。

3.2 企业:量产规划清晰,半固态产线逐步建成

全球主要企业针对固态电池具有清晰的研发和量产规划,2027年将是关键节点。中美日布局较早,比亚迪,辉能科技,SolidPower和丰田率先制样(2021年)。Solid Power规划26年底实现全固态电池量产,丰田,三星,广汽,清陶等规划27年初实现量产。

固态电池产能主要集中于卫蓝能源和清陶能源等非上市公司,上市公司中赣锋锂业产能规划明确。据统计,卫蓝新能源规划产能达到128.2GWh,清陶能源规划产能达到65GWh,在国内企业中处于前列。国内上市公司中赣锋锂业规划产能达到40GWh,有望在电池固态化进程中率先实现产业化落地并受益

3.3 国内电池厂:半固态电池已有量产线,发力全固态研发

3.4 国内车企:自研或和电池厂合作,已有半固态电池车型

3.5 海外车企:着重发展全固态,宝马已装车路测

3.6 成本:硫化锂是硫化物全固态电池的主要成本来源

固态电池中材料成本占比高,成本降低是趋势。2022年,固态电池成本约为1.49元/Wh,其中材料成本约为1.15元/Wh,占比约为77%。预期电池成本逐步下降,2035年成本约为0.39元/Wh,材料成本占比约为82%。

电解质售价呈下降趋势。氧化物中LLZO电解质的售价最高,2024年为120万元/吨,预计2035年降至约10万元/吨。

当前硫化物电池中固态电解质成本占比高。当前固态电解质成本占比78%,预计远期电解质成本下降,占比降低至约30%。

锂离子电池中正极材料成本占比最高。对于动力性磷酸铁锂电池,正极材料成本占比约为48%,其次为铜箔,成本占比约为27%;对于动力型三元电池,正比材料成本可达70%以上,其次为铜箔,成本占比约为15%。

正极材料和固态电解质是氧化物半固态电池的主要成本来源。对于氧化物半固态电池,正极材料成本占比最高,约为65%,其次为固态电解质,成本占比约为20%,和锂离子电池的成本结构具有明显差异。

硫化锂是硫化物全固态电池的主要成本来源。在硫化物全固态电池成本构成中,固态电解质成本占比最高,可达50%以上,其中硫化锂在硫化物固态电解质生产成本中占比最高,因此,硫化锂降本是降低硫化物全固态电池成本的关键。

4. 材料格局:电解质向硫化物收敛,负极关注硅基和锂金属

4.1 结论:硫化物路线成主流,硫化锂纯度和成本是关键

硫化物路线固态电池优势明显。不同类型的固态电解质各有特点,但是硫化物具有最高的离子电导率并且较为柔软,能够保证离子传输,并有效缓解界面问题。

硫化物路线将占据主要地位。由于半固态技术难度较低,目前主流路线是基于氧化物和聚合物的固液混合半固态;聚合物全固态由于加工工艺成熟,当前份额相对高,但电导率低导致快充问题无法解决;SMM预计至2035年,凭借高导电率及柔软性,硫化物路线市场规模占比将达到40%以上。

4.2 材料:硫化物多有布局,负极关注硅基和锂金属

4.3 硫化物:原料硫化锂成本最高,硫化氢中和或率先突破

硫化物固态电解质的成本主要源于硫化锂。硫化物电解质成本主要源于硫化锂、氯化锂等原料和加工费用,硫化锂在硫化物固态电解质成本中占比超80%。

硫化锂产能呈现上升趋势。2024年1月硫化锂全球月产量为1.32吨,至2025年11月产量约5吨,提升三倍以上。

硫化锂价格逐步下降。随着产能提升和工艺迭代,2025年9月价格相比24年初下降超60%至约1950元/kg,按成本而言,低至200元/kg将是硫化物全固态产业化的关键节点。

硫化锂主流制备工艺仍处于产业化验证阶段,其规模经济性尚未完全显现。碳热还原路线展现出显著经济性优势;硫化氢中和工艺和水合肼工艺的原料成本均主要源于锂源,若锂盐价格稳定,进一步降本需改进工艺;复分解工艺的核心原料水合硫化钠价格较高,从而导致了其原料成本偏高;锂硫化合工艺使用了价格高昂的金属锂,所以其原料成本远高于其他工艺。

硫化氢中和法率先突破。原材料包括硫化氢和氢氧化锂,通过高温反应生成硫化锂和水,具有纯度高、适合大规模量产的优点,目前能保证硫化锂高纯度以及低成本,是最有潜力的硫化锂生产路线。

超纯硫化锂产能逐步扩张,中国将占据主要产能。固态电解质对硫化锂纯度要求在3N及以上,2024年全球超纯硫化锂市场规模约0.36亿元,预计未来将持续保持增长态势,到2031年市场规模将接近2.68亿元,未来六年CAGR为33.0%。国内企业逐步布局相关产线。

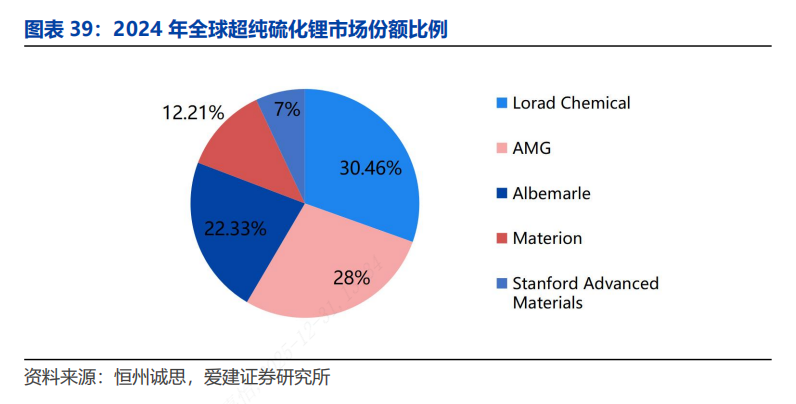

当前超纯硫化锂以海外厂家为主,国内厂家崛起。Loard Chemical市场份额约占全球的30%。国内赣锋锂业凭借硫化锂量产技术和百吨级产能,为全球先进的规模化供应商。

4.4 聚合物:成本极低加工简便,性能受限影响其实际应用

聚合物电解质成本低廉、工艺成熟,但性能受限。聚合物电解质主要成本源于锂盐。聚合物电解质主要由锂盐和PEO聚合物等构成,相比于其他类型固态电解质,其成本极低。聚合物电解质工艺成熟,加工简便。聚合物电解质固态电池组装和传统锂电相近,聚合物电解质可通过溶液浇筑法,原位聚合法和静电纺丝/相转化法等方法制备。聚合物固态电解质离子电导率低、循环寿命短,并且能量密度和功率密度受限。

4.5 氧化物:材料企业产能规划清晰,已实现吨级量产

国内企业布局清晰。上海洗霸是国内能够实现LLZO电解质吨级量产的企业,2025年产能扩充至2000吨/年,配套比亚迪刀片固态电池项目。贝特瑞2024年开始吨级出货氧化物固态电解质产品。

氧化物电解质主要分为三类,LLZO型适配锂金属全固态电池。氧化物固态电解质是一类由金属氧化物(如锂、镧、锆等)构成的,能够传导锂离子的固态陶瓷材料,按照结构类型主要包括LLZO、LLTO和LATP三种,其中LLZO离子电导率高和电化学稳定窗口宽。

4.6 负极:硅基负极产业化较快,未来锂金属负极迭代

硅基负极产业化进展迅速。国内固态电池负极技术路线集中于硅基和锂金属/合金负极,硅基负极在传统锂电中的应用研究已经较为丰富,预计中短期固态电池负极材料向硅基负极发展。主要布局企业包括卫蓝新能源、清陶能源、鹏辉能源、太蓝新能源和力神电池等。

锂金属负极和无负极技术是未来方向。锂金属负极拥有更高室温容量和低电化学电位,可实现更高的能量密度,是一种理想的负极材料,将会成为发展方向;无负极技术是锂金属负极的升级,技术实现更加困难。布局企业主要包括赣锋锂业、欣旺达、宁德时代等。

4.7 集流体:复合集流体促进电池轻量化,多处于开发验证阶段

复合集流体具有三明治结构,具有安全性、成本和轻量化优势。传统集流体在固态电池中会限制能量密度提升且存在安全问题。复合集流体在高分子材料两面复合金属以保证导电性并提升综合性能,促进固态电池产业化。采用高分子材料复合,能够降低材料成本,削弱热失控风险,并有益于提升电池能量密度。主要布局公司已出货,二线仍处于研发试验阶段。

5. 工艺格局:整线方案供应商率先受益,细分设备技术壁垒高

5.1 结论:新增设备打开增量空间,整线设备提供商率先受益

固态电池重构锂电工序。电池的制备工序可分为三段,包括前段:极片和电解质制备;中段:电芯组装;后段:电芯后处理等。固态电池和传统锂电所用设备差别大,包括新增纤维化设备和等静压设备,干混、辊压、叠片和化成分容设备需要升级。

固态电池设备以半固态为主,全固态占比逐渐提升。2024年固态电池设备市场规模约为40亿元,全固态设备不足5%,预计2030年市场规模超1000亿元,全固态占比达42%。

5.2 前段:干法工艺优势明显

干法技术在成本、能量密度和材料兼容性等方面具优势。干法电极技术是一种不需要溶剂、环境友好、能耗较低的制造工艺,其最大的优势在于能够提高电极的压实密度,从而提升电池的能量密度,并且适配全固态电池中硫化物电解质、金属锂等对溶剂敏感组件的加工。

干法电极技术最初应用于制药等领域,后续逐渐应用到储能领域。涵盖聚合物纤维化、干粉喷涂沉积、气相沉积、热熔挤压、直接压制等具体技术路径。

干混是基础,纤维化设备是干涂主流,辊压机是核心。干混:整个干法工艺的基础,将各种固态原料均匀混合,初步形成具有粘结性的纤维网络。主要涉及双刀片研磨机、球磨机等。干涂:将干混后得到的松散复合材料,在无溶剂情况下直接成型并转移到集流体上,纤维化工艺和设备是主流选择,涉及曼恩斯特、纳科诺尔、先导智能、赢合科技等。辊压:对已成型的电极进行最终致密化的精加工步骤。压延是决定电极膜密度、均匀性和机械强度的核心工序,主要涉及辊压机,涉及纳科诺尔,先导智能,赢合科技,先惠技术等。

5.3 中段:胶框打印、叠片和等静压设备是关键

胶框打印具有支撑和绝缘作用,避免电池在高压力下短路。固态电池需要在高压力下进行制备以确保界面紧密接触,电池存在变形和内部短路的风险,胶框印刷在电极或电解质边缘打印一个回形胶框,起到支撑和绝缘的双重作用,以防止正负极直接接触短路。有多种胶框打印工艺,钢网印刷精度高节奏快。利元亨推荐钢网印刷方案,其高通量印刷系统能实现树脂胶框的高速、均匀涂布;松井股份则选择了新兴的UV打印技术。

叠片工艺是全固态电池量产的关键一环。叠片机是将电池极片与隔膜/电解质膜按顺序堆叠起来形成电芯层叠结构的设备。固态电解质脆性高,采用叠片工艺可避免机械损伤,确保电芯结构稳定,提高电池安全性。

中国国产锂电叠片设备销售规模呈现高增长趋势。2024年中国国产锂电叠片设备销售规模达到36亿元,预计2027年将达到98亿元,2024-2027年期间CAGR约40%。

海外厂商设备可靠性和精度高,国内企业竞争力提升。依靠强大的制造能力、快速的服务响应和持续的研发投入,以先导智能、格林晟、利元亨为代表的中国设备企业,有望在固态电池设备领域成为全球市场的主导力量。

等静压优于传统单轴辊压。等静压技术在密闭流体系统中通过不可压缩介质向电芯各方向均匀施加高压(通常100MPa以上),实现三维各向致密化,改善界面接触与结构完整性,突破单轴压制的物理极限。

根据条件分为冷/温/热等静压,温等静压适配固态电池。冷等静压致密化程度较低;温等静压可以实现性能与效率之间的平衡,适合中等规模生产;热等静压制品接近理论最高密度,在99%以上。温等静压的压力和温度区间与固态电池致密化需求相匹配,是目前最合适的工艺路径。

难点在于温度压力控制,海外企业技术领先,国内企业研发加速。海外等静压机企业主要以瑞典Quintus Technologies和韩国Hana Technology公司为代表,中国锂电装备企业先导智能成功研发出600MPa大容量等静压设备。

5.4 后段:高压化成分容关键在安全性,检测设备关键在精度

固态电池的高压化成分容设备和传统锂电的区别在于压力变大。固态电池单个电芯压强要达到10MPa以上,其核心问题是压力极大,结构件安全性要求高,且需要层板之间的压力均匀性好。

固态电池检测设备需要对固态电池关键性能参数进行精准、高效测量。是固态电池的研发优化、生产工艺验证以及最终产品性能的把控的有效保障,其核心难点在于测试的精度控制。

相关企业:先导智能在高压化成分容等技术方面极具优势,中国电研通过核心子公司广州擎天实业,成为国内领先的固态电池后段处理系统解决方案提供商。

6. 投资建议和估值表

6.1 投资要点

固态电池需求旺盛,市场空间广阔,关注固态电池需求持续放量。半固态电池装车量持续提升,消费电池对能量密度的高要求催生高固态电池渗透率,储能半固态已配套多例示范性项目;2030年固态电池预计出货量614GWh,全固态占比约30%,亚太、北美和欧洲等地区固态电池市场规模在2025-2030年维持20%以上的增速。

2027年是企业固态电池量产规划的关键节点,技术和成本是关键变量。Solid Power规划2026年底实现全固态电池量产,丰田、三星、清陶等规划2027年初量产,而目前车企装车仍以半固态为主;当前硫化物全固态电池材料成本约为传统锂电的5倍以上,其中硫化锂是主要成本,关注全固态电池的技术突破和硫化锂成本变动。

电解质路线向硫化物收敛,负极短期发展关注硅负极,远期发展关注锂金属。硫化物具有最高的离子电导率并且较为柔软,能够保证离子传输,并有效缓解界面问题,硫化物路线将占据主要地位;国内固态电池负极技术路线集中于硅基和锂金属/合金负极,锂金属负极拥有更高室温容量和低电化学电位,是重要发展方向。

新增设备打开增量空间,整线设备提供商率先受益。固态电池重构锂电工序,新增纤维化设备和等静压设备,干混、辊压、叠片和化成分容设备需要升级。关注干法电极、叠片、等静压和高压化成分容设备。

6.2 固态电池行业相关公司估值表

1)技术发展不及预期:由于对更高性能固态电池的需求,各车企、电池和材料企业、科研单位等逐渐加大对新型技术路线的开发。行业内公司若未能有效预判并保持研发水平领先,其市场竞争力和盈利能力会受到影响。

2)市场需求不及预期:虽然全球电动化和低碳发展的趋势不变,但如果部分市场的政府对新能源汽车及储能相关支持政策作出重大调整,将对行业需求和发展节奏产生影响, 进而影响各公司的经营情况。

3)原料价格波动:固态电池主要材料包括正极材料、负极材料、固态电解质和集流体等,上述材料受锂、锆、镍等大宗商品和化工原料价格影响较大。

4)国际贸易摩擦风险:如果国内外宏观经济形势发生变化,出现贸易摩擦升级、地缘政治冲击以及全球关税政策不利等情形,且固态电池相关企业未能及时对行业需求进行合理预期并调整经营策略,可能对企业经营状况产生负面影响。

免责声明

爱建证券有限责任公司(下称“爱建证券”)已获中国证监会许可的证券投资咨询业务资格,本订阅号不是爱建证券研究报告发布平台,所载内容均节选自于爱建证券已正式发布的研究报告,所推送观点和信息仅供爱建证券研究服务客户参考,完整的投资观点应以爱建证券研究所发布的完整报告为准。若您非爱建证券研究服务客户,请勿订阅、接受、转载或使用本平台中的任何信息。爱建证券不会因订阅本平台的行为或者收到、阅读本公众号推送内容而视为客户。任何未经爱建证券同意或授权而对本平台内容进行复制、转发或其他类似不当行为均被严格禁止。对于使用本平台包含信息所引起的后果,爱建证券概不承担任何责任。

法律声明

本平台为爱建证券有限责任公司研究所(下称“爱建研究”)依法设立、运营的唯一官方订阅号。根据《证券期货投资者适当性管理办法》,本微信平台所载内容仅供爱建证券客户中专业投资者参考使用。若您非爱建证券客户中的专业投资者,为控制投资风险,请勿订阅、接受、转载或使用本平台中的任何信息。爱建证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户需以爱建证券研究所发布的完整报告为准。

热门跟贴