2025年是“十四五”收官之年,也是谋划“十五五”的关键之年。12月9日,中共成都市委十四届八次全会审议通过了“十五五”规划建议,明确“创新驱动、开放引领、科产融合、强县活区”的发展战略,以科技创新引领新质生产力发展。

封面新闻获悉,据天虎科技不完全统计,2025年全年成都科技创投领域的投融资事件总数量为410起,相较2024年(380起)增长9%。在创投增长放缓的大环境下,成都科技创投保持了韧性。

为了深入解析成都在新质生产力发展中的潜力和优势,封面新闻特别推出2025年终盘点系列特辑。聚焦成都的科技创新投融资生态,梳理2025年全年投资动态,深入剖析科技创业投融资与新质生产力培育之间的关联,探寻这座城市在“十五五”开局之际的创新答案。

需要说明的是,本次统计主要来源于公开披露,部分投资机构和创业载体也提供了相应数据。统计数据涉及成都创业公司的全年股权融资事件,包括从种子天使到上市前融资,以及资本市场上发生的大额投资事件,包括上市和新三板挂牌事件,其中部分企业多次发生融资事件。并对涉及工商变更的股权转让事件进行了专项统计。本次数据采集以科技企业为主,兼顾公开信息对传统行业的相关数据整理。

受客观条件限制,统计会存在遗漏,欢迎大家纠正补充。对企业宣称的融资额,封面新闻不对其背书,仅供大家参考。

后续将持续从建圈强链及细分行业角度对投融资事件数据进行详细解析,敬请关注!

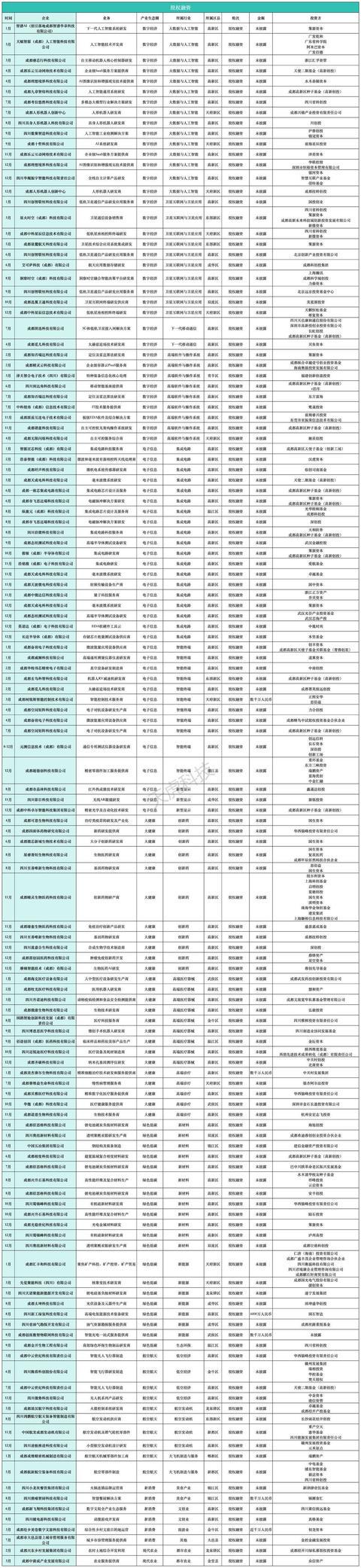

以下图片可点击放大查看↓

产业建圈强链如何促进科技创业投融资?其中呈现了哪些特征?天虎科技以成都市2025年企业融资事件为样本,剖析赛道分布、区域分布、机构生态等各类融资特征。

受客观条件限制,统计会存在遗漏,欢迎大家纠正补充。

一、总体数量:投融资总量的逆势企稳与增长

从数据来看,近三年(2023年至2025年)成都投融资环境不断改善,在壮大耐心资本、发展新质生产力等政策的强力指引下,成都融资事件逐年增长。

据天虎科技不完全统计,2025年全年成都科技创投领域的投融资事件总数量为410起,相较2024年(380起)增长8.2%。2024年全年成都科技创投领域的投融资事件总数量为380起,相较2023年(367起)增长6%。

二、轮次分布:投早投小投硬核成为市场共识

结合2025年全年成都科技创新创业的投融资数据,“投早、投小、投影和”的政策导向已转化为市场行动。据不完全统计,种子天使轮与A轮(含Pre-A、A+)融资事件在全年总数中的占比显著提升,资本市场对成都科技创新源头技术的信心增强。

早期融资(种子轮、天使轮、Pre-A轮、A轮及A+轮)共126起,成长期融资(B轮及以后)共19起,股权融资134起。其中,2025年成都种子天使轮投融资事件共57起,占融资事件总量的13.9%;A轮融资事件的数量为71起,占融资事件总量的17.3%。

从行业分布来看,在早期投资环节,电子信息、数字经济、大健康以及绿色低碳成为机构主要关注的领域。

总体来看,2025年融资仍是主旋律,共计296起融资事件,占比约72.1%;与此同时,股权转让达到66起,占比约16%,被收购(含拟收购)事件32起,占比约7.8%。

三、区域分布:高新区占比超六成

从区域分布看,成都高新区以251起事件占据总数的62.2%,处于绝对领先地位。天府新区以21起(占比5.1%)位居第二,龙泉驿区(14起,3.6%)、双流区(13起,3.4%)、武侯区(13起,3.4%)紧随其后。

从2025年成都投融资事件的区县分布来看,中心城区与近郊承接区呈现“多点开花但强弱分明”的态势。这个分布背后其实对应着产业载体与要素配置的现实:高新区承载了更密集的研发、总部与资本资源,天府新区在部分未来产业方向上逐渐形成可识别的项目池,而近郊区县更多体现为制造承接、应用场景与产业配套的外溢接力。

例如,高新区不仅成功吸纳了智谱AI(落地主体:成都智谱华章科技有限公司)这样的国家级人工智能独角兽,还培育了迈科康生物(D轮4亿元)、赜灵生物(B+轮4亿元)等生物医药领军企业。此外,以集成电路为例,高新区汇聚了从设计的成都海孚科技(种子轮),到测试的成都态坦测试(9月、12月两轮融资),再到材料的成都东凯芯(A轮)。这种上下游企业在物理空间上的高度集聚,极大地降低了产业链的协作成本。

四、赛道分布:“硬科技”主线地位清晰

2025年成都科技创新创业投融资的赛道分布,形成以“硬科技”为主线的投资路径。

从产业生态圈来看,电子信息(122起,29.7%)、数字经济(88起,21.5%)和大健康(77起,18.8%)三大领域合计占比接近七成,与成都在“建圈强链”行动中确立的产业方向高度一致。

在细分行业中,集成电路以70起融资(占比17.8%)高居榜首,其后是大数据与人工智能(43起)、智能终端(39起)、创新药(32起)。

五、未来产业:低空经济与具身智能爆发式增长

如果把“未来产业”单独拎出来看,2025年成都的一个明显变化,是部分新赛道开始从“概念热”走向“事件可统计”。2025年,低空经济与具身智能不再是停留在规划文件上的概念,而是真正进入了资本密集注入与产业化落地的爆发期。

以具身智能为例,在融资事件的业务描述中,直接出现“机器人”关键词的有17起,其中涉及“人形/具身”等更前沿方向的相关事件达到7起,且主要聚集在高新区与天府新区。四川具身人形机器人科技有限公司在2025年完成种子天使轮数千万人民币融资,投资方包括策源资本与沛坤基金,随后又获得川创投等机构的股权融资跟进;成都人形机器人创新中心有限公司则完成A轮超亿元融资,由东方富海参与,后续又出现成都兴锦产业投资、成都技转创投等本地产业资本和平台型资金的持续介入。

在低空经济领域,2025年全年成都共发生12起相关融资事件,从融资强度看,四川沃飞长空科技发展有限公司完成C轮数亿人民币融资,投资方中既出现地方产业资本与市场化基金,也出现Prosperity7 Ventures等国际资本身影;四川傲势科技有限公司完成C轮近2亿元人民币融资,由策源资本、科创海特、元禾原点等参与,同时其后续也发生股权层面的交易变化。

除了上述两大赛道,其他前沿方向也开始有所斩获。在太赫兹技术方向,成都觅几科技有限公司年内完成股权融资;在量子科技领域,成都中微达信科技有限公司获得融资;在基因治疗方向,成都金唯科生物科技有限公司完成数千万元B轮融资。

六、机构生态:国有投资机构成为科技创投主力军

天虎科技注意到,在成都重点产业链企业的融资对象中,越来越多本地投资机构并非“看赛道撒网”,而是围绕产业上下游做系统化布局,通过投资把研发端、制造端、应用端与链主企业串联起来,实际参与推动成都产业“建圈强链”的进程。

在这个生态里,国有投资机构正在成为成都科技创投最具持续性的“主力军”,例如,四川省科创投、成都科创投集团、策源资本、高投创投、金融城资本、生物城资本、技转智石等国资平台与国资背景基金在多个融资事件中高频出现,覆盖从种子天使到成长期的不同阶段。

此外,成都2025年也获得了众多市场化VC/PE机构及产业资本的关注。包括申能诚毅、毅达资本、东方富海、思佰益、合力投资、沛坤投资、科服英诺种子资金、中科创星、磐霖资本、创新工场等。这些知名机构的活跃,为成都的创投生态带来了更丰富的行业资源和市场化运作经验。

封面新闻记者 温彦博

热门跟贴