智库导语

美国大选一直以来都是全球瞩目的焦点,其复杂的选举制度和激烈的竞争态势,吸引着各国的目光。此次 2024 年美国大选更是充满了不确定性和戏剧性。

美国的选举制度独具特色,采取 “选举人制”。美国总统并非由选民直接选举产生,而是由选举人团选举产生,获得半数以上选举人票者当选总统。

选举人一共有 538 位,分别代表美国的 50 个州和华盛顿特区。

这种制度在一定程度上保证了各州的利益平衡,但也可能导致普选票数领先的候选人最终输掉大选。

历史上有 17 次普选票领先的候选人最终输掉了大选,比如 2016 年希拉里获得的普选票数比川普多,但选举人票少,最终输掉了大选。

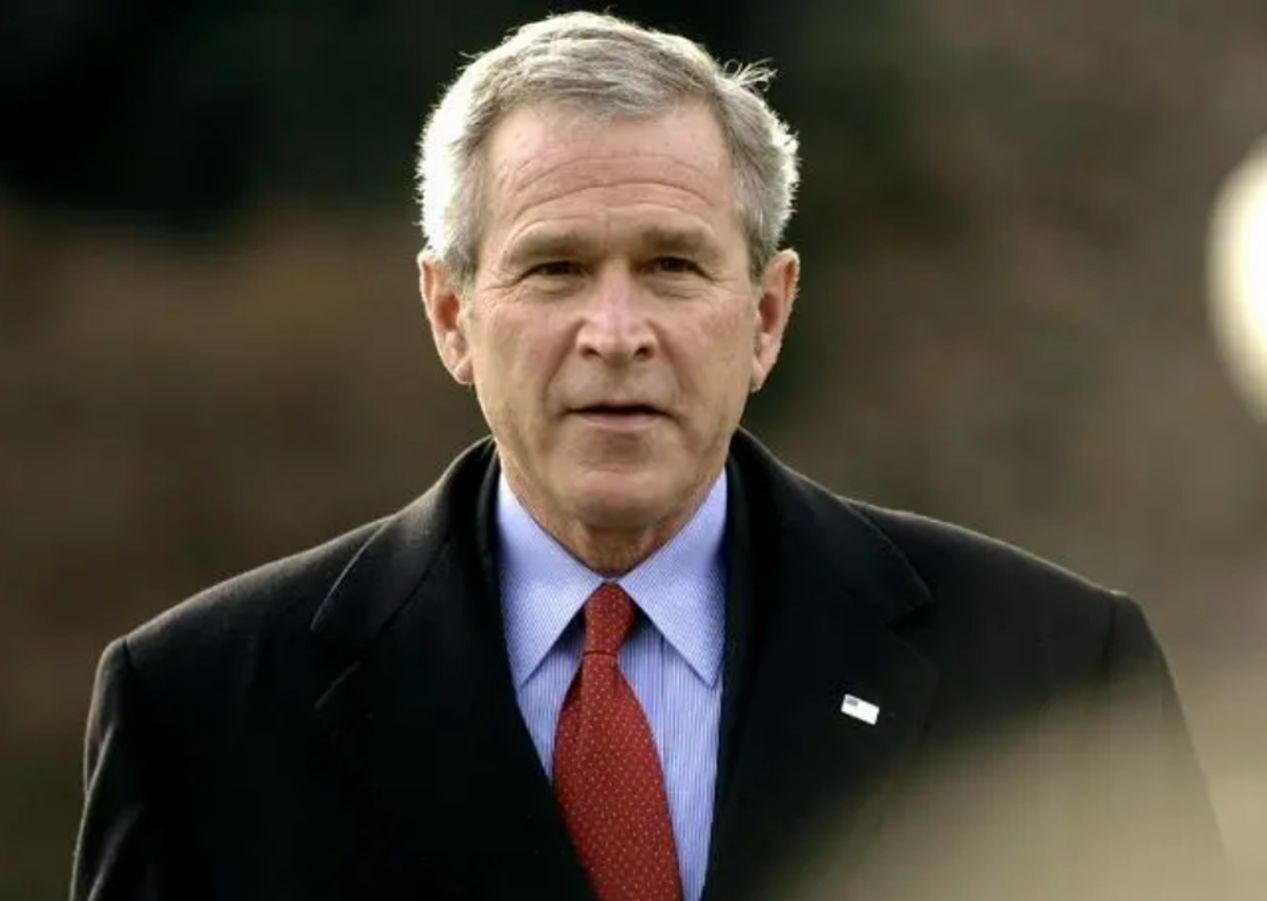

此次大选的两位主要候选人分别是民主党候选人、现任副总统卡玛拉・哈里斯和共和党候选人、前总统唐纳德・特朗普。

特朗普作为美国史上第一位被判有罪的前总统,在过去几个月中遭遇至少 3 次未遂刺杀。然而,他依然拥有众多支持者,其在经济与生活成本议题方面占优。

哈里斯则在堕胎权议题和民主党人投票热情的提振下,选情也不容小觑。民调显示,两人的支持率不相上下,各为 49%,仅 2% 选民表示尚未确定投票给谁。

大选结果的不确定性极高。

- 一方面,美国全国广播公司报道称,这场异常胶着的选战凸显当今美国政治、社会的强烈极化,男性与女性的投票倾向存在 34 个百分点的性别差异。约三分之二选民相信,美国已步入错误方向。

- 另一方面,从提前投票的数据来看,截至当地时间 11 月 4 日早上,全美已有超过 7802 万名选民进行了提前投票,但提前投票仅统计选民的注册党派,不代表实际投票结果,两党各有约 5% 的选民会投票给对方党派。

与 2020 年相比,今年共和党在提前投票环节的劣势有所收窄,选情仍势均力敌,不确定性较大。

当地时间 11 月 5 日,美国总统选举的正式投票日。美国东部时间零时刚过,新罕布什尔州小镇迪克斯维尔山口的选民率先开始投票,这标志着第 60 届美国总统选举投票正式开始。该镇的投票结果显示,哈里斯和特朗普以 3 票比 3 票持平。这个结果也进一步反映了此次大选的胶着状态。

从关键 “摇摆州” 的情况来看,特朗普在北卡罗来纳州、宾夕法尼亚州、亚利桑那州和佐治亚州占据优势,而哈里斯在密歇根州占据优势,二人在内华达州和威斯康星州的支持率持平。这种复杂的局势使得大选结果更加难以预测。

此外,美国大选的不确定性还体现在选举后的权力交接上。如果选举结果有争议,候选人可要求重新计票,这将延长市场的 “混沌” 状态,增加波动率。

预计北京时间 11 月 6 日中午至 11 月 7 日凌晨或可得知大选结果,但也存在不确定性因素:

- 一是加州等地区仍允许邮寄选票在大选日后抵达;

- 二是若选举结果有争议,候选人要求重新计票。

总之,2024 年美国大选风云变幻,充满了不确定性,其结果将对美国乃至全球的政治、经济格局产生重大影响。

一、大选结果对高净值人群资产配置的影响

01 海外资产风险

若特朗普当选总统,其贸易政策偏向 “孤立主义”,对中国的进口会加征较高关税,这可能导致中美贸易摩擦加剧。

在全球资产配置方面,高净值人群可能面临以下风险:

首先,由于贸易摩擦,人民币汇率可能面临更大的波动,这将影响高净值人群的海外资产价值。以 2018 年中美贸易摩擦为例,人民币兑美元汇率一度出现较大幅度的贬值。

其次,特朗普对传统能源的回归倾向,可能会对中国的优势产业新能源带来一些不好的影响,从而影响相关领域的投资回报。例如,新能源企业的股价可能受到打压,投资者的资产面临缩水风险。

若哈里斯当选总统,其对贸易和清洁能源的态度更为乐观开放。

对于高净值人群来说,一方面,更开放的国际贸易政策可能带来更多的投资机会。例如,中国的出口企业可能受益于美国市场的开放,相关企业的股票和债券可能成为高净值人群的投资选择。

另一方面,哈里斯可能会加强对清洁能源的支持,这将为新能源领域的投资带来机遇。然而,哈里斯的加税政策可能会对企业盈利产生一定影响,进而影响股票市场的表现。

02 金融市场震荡

特朗普当选可能引发金融市场的震荡。

首先,国内减税、增加关税等政策,可能会推高美国国内的通胀,使得美联储的降息政策可能推迟进行,全球资本流动性缩紧。

在这种情况下,高净值人群的资产配置可能受到影响。例如,股票市场可能面临下行压力,债券市场也可能受到冲击。以 2016 年特朗普当选为例,美债收益率在大选后快速抬升,美元指数也同步抬升,但后续政策的落地和经济的增长并没有如市场预期那样持续,所以一段时间后美债和美元指数也开启了震荡的走势。

哈里斯当选则可能对金融市场产生不同的影响。

国内加税、加强监管、更开放的国际贸易等政策,可能对美国的通胀形成控制,美联储将有更多空间采取宽松的货币政策,国际资本更为活跃,带动 A 股流动性走向宽松。

对于高净值人群来说,这可能意味着更多的投资机会。例如,股票市场可能受益于流动性的增加,债券市场也可能因为利率的下降而表现良好。然而,也可能会出现国内刺激政策减弱的预期,需要高净值人群谨慎调整资产配置策略。

03 资产配置策略的调整

面对美国大选的结果,高净值人群需要调整资产配置策略。

如果特朗普当选,高净值人群可以持续关注内需相关的板块。

由于特朗普的政策可能导致全球资本流动性缩紧,国内市场也可能受到一定压力,因此,投资内需相关的板块可能相对较为稳定。例如,消费、医药等行业可能受益于国内需求的稳定增长。

若哈里斯当选,高净值人群可以更加关注与外需相关的板块。

哈里斯的政策可能会促进国际贸易的发展,中国的出口企业可能受益。此外,高净值人群还可以关注新能源、科技等领域的投资机会。

然而,无论谁当选,高净值人群都需要根据市场的变化及时调整资产配置策略,以降低风险,实现资产的保值增值。

04 美国移民

特朗普执政期间,对移民政策采取较为严格的态度。

如果特朗普再次当选,可能会继续推行严格的移民政策,这将对高净值人群的海外移民计划产生影响。

例如,投资移民项目可能面临更高的门槛和更严格的审查。据侨外总裁丁颖在特朗普就职典礼现场接受专访时表示,特朗普在就职演说中提到,要重振美国制造业,把流失的就业岗位重新吸引回美国。这预示着特朗普新政将有利于美国 EB - 5 投资移民项目发展,但未来政策发展方向很难确定,很可能政策更倾向于经济不够发达的地区或高失业率地区,投资项目的风险将因此升高。

哈里斯在移民问题上可能会更加激进。

美国的移民和少数族裔可能会相应地更多,这对于有移民计划的高净值人群来说,可能是一个机会。

然而,移民政策的变化也可能带来一些不确定性和风险。高净值人群需要密切关注移民政策的变化,谨慎做出决策。

05 美国留学教育

特朗普执政期间,对留学生签证政策进行了调整,使得留学生申请 H1B 工作签证的难度加大。

例如,申请难度加大,各项申请标准提高;缩短中国留学签证时间,STEM 领域相关专业留学生留学签证缩短至一年等。

这对于有子女在海外留学的高净值人群来说,可能会带来一些困扰。

若哈里斯当选,可能会对留学政策采取相对宽松的态度。

拜登表示将会从免费大学、宽免学生贷款和保障教师薪酬等多方面,支持大学的自由立场,免受政治压力影响。

如果哈里斯成为总统,可能会延续这种政策倾向,这对于有海外教育需求的高净值人群来说,可能是一个利好消息。

然而,政策的变化仍然存在不确定性,高净值人群需要密切关注政策动态,为子女的教育规划做好准备。

二、未来展望

美国大选结果就像一把钥匙,开启的是不同经济走向的大门。对于中国高净值人群来说,这意味着要以更敏锐的视角和更灵活的策略来应对。

在关注大选结果的同时,更要深入挖掘其背后的政策含义和长期趋势。无论是特朗普还是哈里斯当选,政策都不会是一成不变的,全球经济环境也会在各方博弈中持续演变。

因此,高净值人群不能仅仅局限于对大选结果的被动反应,而要主动构建一套适应复杂多变环境的资产配置体系。

除了关注美国,还要放眼全球其他重要经济体的发展动态。新兴经济体的崛起、欧洲经济的复苏等都为资产配置提供了更多可能性。

同时,利用金融创新工具和专业金融服务,更好地优化资产组合,提高资产的抗风险能力。通过持续学习和深入研究,中国高净值人群能够在国际经济风云变幻中,守护好自己的财富,并寻求新的增值机会。

本文编辑 & 排版:

财策智库 新媒体团队

参考文章:

[1] 纽约时报,《Trump’s Economic Outlook Is Rosy. That Could Be a Problem.》,2024

[2] 华盛顿邮报,《The AP Interview: Harris says Trump shouldn't be an exception for Jan. 6 accountability》, 2024

[3] 彭博社,《US Election Risk Starting to Build in Global Currency Markets》,2024

[4] IMF,《The Impact of US Presidential Candidates' Policies on the US and Global Economy》,2024

[5] 华盛顿邮报,纽约时报,《The 2024 US Presidential Election: Candidates and the Political Landscape》,2024

免责声明:本文涉及的内容仅供参考,本文所发文章代表作者个人观点,不代表发布者立场,同时不构成对所述产品及服务的出价、征价、要约或要约邀请,不构成买卖任何投资工具或者达成任何合作的推荐,亦不构成财务、法律、税务、投资建议、投资咨询意见或其他意见。对任何因直接或间接使用本文涉及的信息和内容或者据此进行投资所造成的一切后果或损失,本文不承担任何法律责任。

热门跟贴