近日,港交所官网显示,VISEN Pharmaceuticals(以下简称“维昇药业”)更新了上市招股书,联席保荐人为摩根士丹利和Jefferies。

维昇药业成立于2018年,是一家处于研发后期、产品接近商业化的生物制药公司,专注于在中国(包括香港、澳门及台湾)提供特定内分泌疾病的治疗方案。内分泌领域疾病多达200余种,其中最为人熟知的是糖尿病,维昇药业聚焦的是非糖尿病类内分泌药物市场。

不过公司至今尚未有任何产品实现商业化,仍在亏损。2021年至2023年及2024年前4个月,维昇药业分别录得亏损2.89亿元、2.50亿元、1.39亿元及0.60亿元。

但其拥有的3条研发管线中,核心产品隆培促生长素(lonapegsomatropin)已在美国、欧洲获批,商品名为Skytrofa,并累计为开发公司Ascendis Pharma(ASND.US)带来约16.83亿元人民币销售收入。隆培促生长素是一款每周注射一次的长效生长激素,主要用于治疗儿童生长激素缺乏症(PGHD)。6年前,维昇药业的设立,正是源于资本看好隆培促生长素的商业化前景。

在全球范围内,目前仅有4款长效生长激素产品获批,而国内唯一的1款获批产品来自长春高新(000661.SZ)旗下的金赛药业。这也意味着,维昇药业接下来将与“东北药茅”长春高新贴身肉搏,而更多潜在竞争对手也已严阵以待。

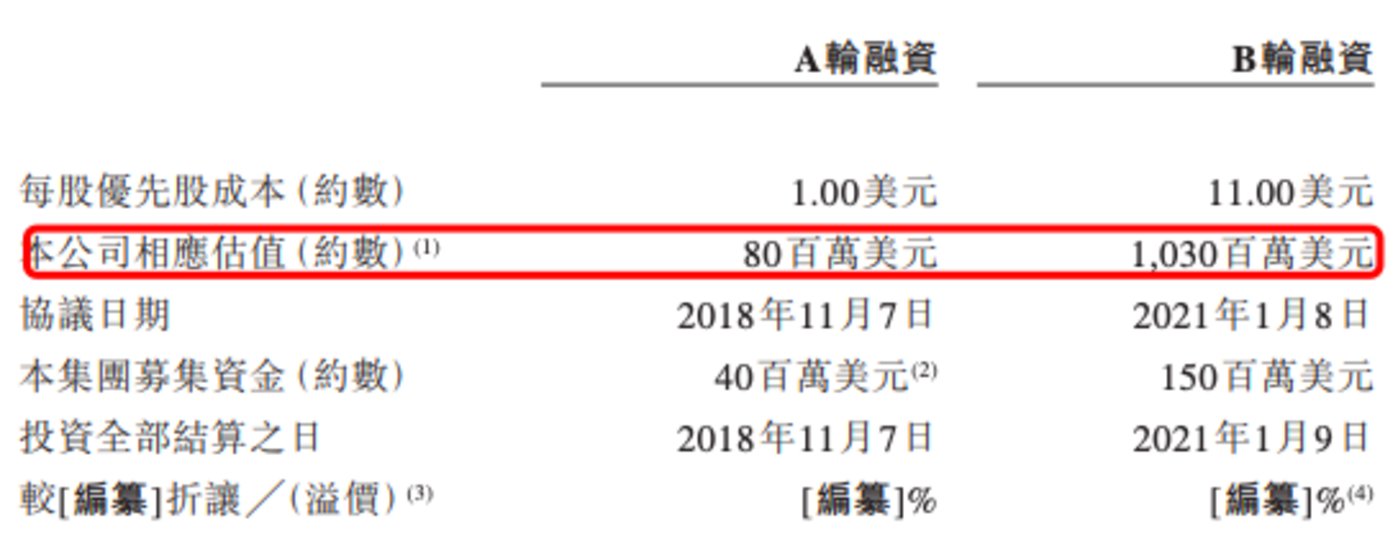

资本攒局,估值两年翻近13倍

维昇药业成立至今,共完成了两轮融资。

2018年11月,维昇药业获得4000万美元A轮融资,来自创始股东Ascendis Pharma、Vivo Capital(维梧资本)及Sofinnova,公司投后估值约为8000万美元。

2021年1月,维昇药业完成B轮1.5亿美元融资,由红杉中国领投,奥博资本、夏尔巴投资、Cormorant、HBM Healthcare Investments、鼎丰生科资本、Logos Capital、晨岭资本及创始股东跟投,公司投后估值约为10.3亿美元。

图源自招股书

公司创办两年多时间,估值就翻了12.88倍。

尤其需要指出的是,维昇药业的研发管线均授权引自合作伙伴Ascendis Pharma,而公司的第一大股东亦是这家丹麦制药公司。此外,Vivo Capital及Sofinnova也均为AscendisPharma的股东,在维昇药业A轮融资中各自出资3500万美元、500万美元,Ascendis Pharma则是技术入股。

2006年,总部位于丹麦哥本哈根的Ascendis Pharma成立,公司的一大亮点是拥有专利TransCon技术平台。内分泌疾病一般治疗周期长,患者用药依从性是长期没被满足的治疗需求,而TransCon技术平台可以设计出每周、每月、甚至半年注射一次的长效药物。

依托于该技术平台,Ascendis Pharma开发出了隆培促生长素,该产品分别在2021年8月和2022年1月被美国FDA及欧盟委员会(EC)批准用于儿童生长激素缺乏症。2021年至2023年,隆培促生长素分别为Ascendis Pharma贡献销售收入90万欧元、3570万欧元及1.79亿欧元。

维昇药业设立的一个核心目标,便是为隆培促生长素拓展更大的销售市场。

根据招股书,维昇药业与Ascendis Pharma订立了独家许可协议,获得在中国(包括香港、澳门及台湾)独家开发、生产和商业化三款内分泌学领域候选药物的独家许可,即隆培促生长素、那韦培肽(navepegritide)、帕罗培特立帕肽(palopegteriparatide)。

作为订立独家许可协议及临床供应协议的对价,维昇药业向Ascendis Pharma的三家全资子公司发行了总计4000万股A轮优先股。

招股书数据显示,IPO前,Ascendis Pharma合计持有维昇药业39.95%的股份,Vivo Capital持股35.09%,Sofinnova持股5.08%,红杉中国通过Sequoia China持股3.97%,奥博资本和夏尔巴投资分别持股1.77%。

在2021年完成B轮融资之后,维昇药业将募资渠道锁定在二级市场,次年就开启了上市融资之路,但这条路并不好走。公司曾于2022年11月、2023年8月、2024年3月递表港股,但都没能成功上市,在首款商业化产品赚到钱之前,维昇药业的研发投入和销售费用都将持续攀升。

截至2024年4月末,维昇药业的现金及现金等价物为3亿元,相较于2022年末的6.26亿元,已经大幅减少,公司迫切需要新的融资输血通道。

在维昇药业招股书中列出了计划募资用途中,首先是用于核心产品隆培促生长素,包括进口该产品的BLA注册、计划中的本地生产核心产品的研发及BLA注册、新适应症扩展临床试验,以及为隆培促生长素的商业化上市提供资金。

维昇药业的隆培促生长素已在中国完成Ⅲ期关键性试验,今年1月18日向国家药品监督管理局提交BLA(生物药上市许可申请),并于3月7日获受理。

对于这款即将商业化的核心产品,维昇药业计划短期内采用进口模式,从合作伙伴Ascendis Pharma处获得商业化药物供应,中期内与本地CDMO合作进行本地化生产,公司已与药明生物(02269.HK)子公司达成合作,预计在2026年实现技术转移及本地化以及实验室规模隆培促生长素药物原液生产,长远来看,维昇药业打算建立内部生产力。

但在其商业化“三步走”战略之外,不可忽略的是市场竞争环境。

中国在全球生长激素市场占有最大份额,2023年为116亿元,预计到2023年将达到286亿元。而这一全球最大市场主要由本土生物制药企业主导,现阶段获批产品多为需要每天注射的短效生长激素(短效粉针、短效水针)。

目前,短效产品正遭遇两重考验:一是患者治疗依存性与治疗效果存在正向关系,传统产品短效水针、短效粉针使用时需每日注射,患者依从性较低,漏针的几率较大,最终导致身高改善不足;二是多个省份陆续对生长激素短效产品开展集采,该类产品面临价格压力。

对比之下,每周注射一次长效生长激素有效解决了患者漏针困局。维昇药业就介绍称,作为周注射剂,隆培促生长素每年有超过300天不用进行注射,这可能提高治疗依从性及治疗效果。

而在长效生长激素领域,国内仅有一款产品获批,即金赛药业于2014年获批的金赛增(长效水针),年费用在15万元以上,未集采的短效水针年费用为4万-6万元。也就是说,金赛药业目前包揽了国内长效生长激素市场,一旦隆培促生长素获批,就将正面迎战金赛增。

金赛药业在生长激素领域长期“霸榜”,因为覆盖剂型全面和国产先发等优势,公司一直稳居行业龙头位置,常年整体市占率超过70%。

米内网统计数据显示,2022年中国公立医疗机构终端重组生长激素67亿元销售规模,其中金赛药业在粉针剂市场超 有50%市占率,而在水针剂市场,金赛药业的市场份额高达99%,安科生物及诺和诺德合计占比不足1%。

在一个本土企业主导的领域,诺和诺德的短效水针“诺泽”虽然早在2018年就获批上市,但也没能“突出重围”。在长效生长激素领域,诺和诺德正在发起第二轮冲刺,今年9月,国家药监局官网显示,诺和诺德的长效制剂帕西生长素注射液的BLA获得受理,而这也是首款获美国FDA批准用于治疗成人生长激素缺乏症的长效制剂。

与此同时,本体企业已经发起追赶,特宝生物的长效生长激素产品(益佩生)境内生产药品注册上市许可申请于2024年1月获得国家药品监督管理局受理,另外,安科生物、天境生物的长效生长激素产品均已步入Ⅲ期临床阶段。

对于维昇药业这个“外来的和尚”而言,中国市场确实规模大,且长效制剂也是未来趋势,但能否虎口夺食,仍然充满未知。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨曹晟源)

热门跟贴